本記事では、M&Aや企業経営において重要な役割を担うPEファンドについて、その基礎知識からメリットまで、初心者にもわかりやすく解説します。

PEファンドとは|基本概念と投資の目的

まずはじめに、「PEファンドとは」何か、その基本的な定義と、企業がPEファンドと組む目的について整理します。

PEファンド(プライベート・エクイティ・ファンド)とは

PEファンドの「PE」とは「Private Equity(プライベート・エクイティ)」の略です。日本語では「非公開株式」と訳されます。

つまり、PEファンドとは、複数の投資家から集めた資金をもとに、主に証券取引所に上場していない「非公開企業」の株式(=プライベート・エクイティ)に投資し、その企業の経営に深く関与して企業価値を高めた上で、最終的に株式を売却(M&AやIPOなど)することで利益を得ることを目的とした投資ファンドのことです。

投資対象は非公開企業が中心ですが、場合によっては上場企業を買収し、株式を非公開化(上場廃止)してから企業価値向上に取り組むケースもあります。

PEファンドと一般的な投資ファンドの違い

「投資ファンド」と聞くと、証券会社などで購入できる「投資信託(公募投信)」を思い浮かべる方が多いかもしれません。しかし、PEファンドはこれらとは大きく性質が異なります。

PEファンドとは、投資対象、投資期間、経営への関与度の3点において、一般的な投資ファンドと明確な違いがあります。

| 比較項目 | PEファンド | 一般的な投資ファンド(公募投信など) |

| 主な投資対象 | 非公開企業の株式(プライベート・エクイティ) | 上場企業の株式や債券(パブリック・エクイティ) |

| 投資期間 | 長期(通常3年~10年程度) | 短期~長期(売買は比較的自由) |

| 経営への関与 | 積極的・直接的に関与(ハンズオン支援) | 関与しない(純粋な投資が目的) |

| 投資家 | 機関投資家、富裕層など(私募) | 個人投資家を含む不特定多数(公募) |

| 流動性(換金性) | 低い(投資期間中は原則解約不可) | 高い(市場でいつでも売買可能) |

最も大きな違いは、PEファンドが「経営権」を取得し、経営に深く関与(ハンズオン支援)する点です。一般的な投資ファンドが市場での株価上昇による利益(キャピタルゲイン)を狙う「純投資」であるのに対し、PEファンドは自らが主体となって投資先企業の価値を「創造」しにいく「経営支援型」の投資であると言えます。

企業がPEファンドと組む主な目的

では、企業側(経営者や株主)は、どのような目的でPEファンドをパートナーとして選ぶのでしょうか。主な目的は以下の通りです。

- 事業承継問題の解決後継者がいない中小企業のオーナー経営者が、株式をPEファンドに売却し、経営を引き継いでもらうケースです。従業員の雇用を守りつつ、創業者利益を確保できます。

- 経営支援(企業価値の向上)自社だけでは解決できない経営課題(例:DXの遅れ、海外展開、マーケティング強化)を、PEファンドが持つ専門的なノウハウやネットワークを活用して解決し、さらなる成長を目指します。

- 事業再生(ターンアラウンド)業績が悪化しているものの、本業には価値がある企業の再生を支援します。PEファンドが資金を提供し、不採算事業の整理やコストカットなど、抜本的な経営改革(リストラクチャリング)を実行します。

- カーブアウト(事業部門の切り離し)大企業が「ノンコア事業(中核ではない事業)」を売却する際、その事業部門の受け皿としてPEファンドが選ばれることがあります。独立した会社として、迅速な意思決定と成長戦略を実行できます。

- MBO(経営陣による自社買収)経営陣(Management)が自社の株式を買い取り、オーナーから独立する(Buyout)際に、PEファンドが資金提供者およびパートナーとして支援するケースです。

PEファンドの仕組みと投資プロセス

PEファンドがどのように資金を集め、どのように投資を実行し、利益を生み出すのか。その一連の仕組みとプロセスを見ていきましょう。

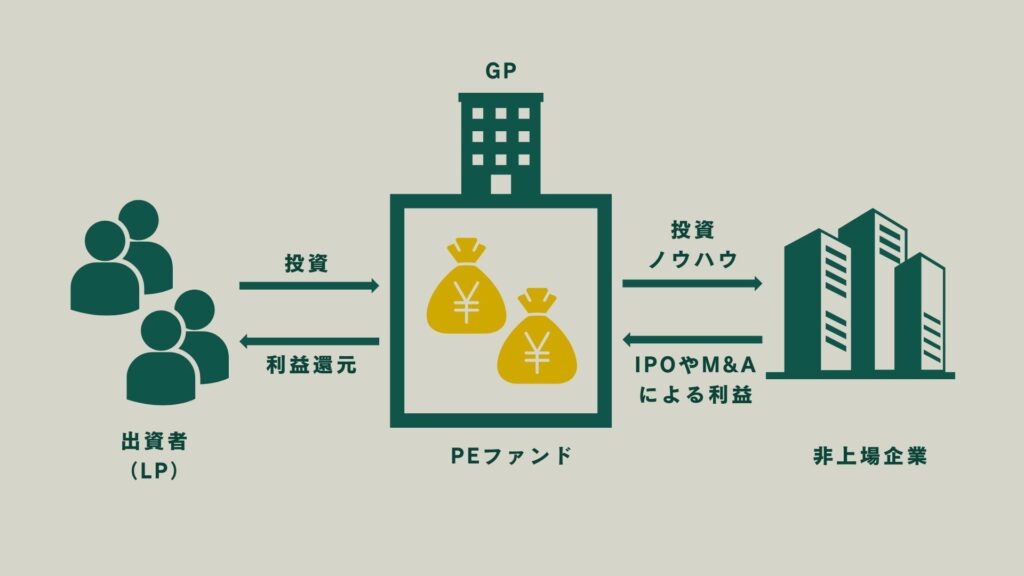

出資者(LP)と運用者(GP)の役割

PEファンドは、大きく分けて2種類のプレイヤーで構成されています。

- LP(Limited Partner:リミテッド・パートナー)ファンドに資金を提供する投資家のことです。「有限責任組合員」とも呼ばれます。主に年金基金、機関投資家、金融機関、富裕層などがLPとなります。LPは資金を提供する代わりに、ファンドが生み出した利益の分配を受け取る権利を持ちます。ただし、その責任は「出資額の範囲内」に限定されており(有限責任)、ファンドの日常的な運営には関与しません。

- GP(General Partner:ジェネラル・パートナー)ファンドの運営・管理を行う専門家のことです。「無限責任組合員」とも呼ばれ、一般的に「PEファンド運営会社」がこれにあたります。GPはLPから集めた資金を管理し、投資先の選定、投資実行、投資後の経営支援(ハンズオン)、そして最終的なExit(投資回収)まで、ファンド運営の全責任を負います。その責任は無限であり、ファンドの運用成績に対して大きな責任を担います。

GPは、LPから「管理報酬(運用資産の数%)」と、投資が成功した際の「成功報酬(利益の一部)」を受け取ることで収益を上げます。

投資先企業の選定とデューデリジェンス

GPは、LPから預かった資金を投じるにふさわしい企業を探します。独自のネットワークやM&Aアドバイザーからの紹介などを通じて、将来的な成長性が見込める企業や、経営改善によって価値が向上しそうな企業(例:事業承継に悩む優良企業、大企業傘下で成長が鈍化している事業など)を発掘します。

有望な投資先候補が見つかると、デューデリジェンス(Due Diligence:DD)と呼ばれる厳格な調査プロセスに入ります。これは「買収監査」とも呼ばれ、その企業の財務状況、法務リスク、事業内容、市場環境などを、会計士や弁護士などの専門家チームを編成して徹底的に精査する作業です。

DDを通じて、企業の正確な価値(企業価値評価)を算定し、投資後にどのような経営改善が可能か、将来どれくらいの利益が見込めるかという「投資計画(ビジネスプラン)」を策定します。

投資後の企業価値向上の取り組み(ハンズオン支援)

PEファンドの最大の特徴が、この「ハンズオン支援」です。投資(株式取得)を実行した後、GPは単なる「物言う株主」にとどまりません。

多くの場合、GPは投資先企業に取締役や経営幹部(CEO、CFOなど)を派遣し、経営陣と一体となって企業価値向上のための施策を実行します。

このように、資金提供だけでなく、経営ノウハウ、専門人材、GPが持つ広範なネットワークを惜しみなく投入し、数年かけて企業の「稼ぐ力」を抜本的に強化します。

Exit(IPO・M&A)の流れと利益回収の仕組み

PEファンドは、通常5年~10年といった定められた運用期間内に、投資した資金を回収し、LP(出資者)に利益を還元しなければなりません。この投資回収のプロセスを「Exit(イグジット)」と呼びます。

主なExitの方法は以下の2つです。

- M&A(他社への売却)最も一般的なExit手法です。投資先企業の企業価値が十分に高まったと判断した時点で、その企業の株式を他の企業(事業会社や別のPEファンドなど)に売却します。投資時の取得価格と売却価格の差額が、PEファンドの利益となります。

- IPO(新規株式公開)投資先企業を証券取引所に上場させ、株式市場で株式を売却する方法です。IPOを実現するには厳しい審査基準をクリアする必要があり、時間とコストがかかりますが、成功すればM&Aを上回る大きな利益(リターン)を得られる可能性があります。

PEファンドは、投資先企業の状況や市場環境を考慮し、最も高いリターンが期待できる最適なタイミングと方法でExitを実行します。

PEファンドの特徴と活用するメリット

PEファンドを活用することは、企業やその関係者に多くのメリットをもたらします。ここでは、経営者、株主、従業員それぞれの視点から、PEファンドと組むことの利点を解説します。

企業価値を高める経営支援が受けられる

企業がPEファンドを受け入れる最大のメリットは、前述した「ハンズオン支援」により、自社の潜在能力を最大限に引き出せることです。

多くのPEファンド運営会社(GP)には、様々な業界の経営経験者、コンサルティングファーム出身者、金融機関出身者など、経営のプロフェッショナルが多数在籍しています。

資金力と経営ノウハウを併せ持つPEファンドは、企業の成長を加速させる強力な触媒(カタリスト)となり得ます。

事業承継や再生の有効な手段として機能する理由

近年、日本の中小企業において「後継者不在」による事業承継問題が深刻化しています。PEファンドとは、この社会課題に対する有効な解決策の一つとして注目されています。

- 事業承継での活用親族や社内に適切な後継者がいない場合、PEファンドがオーナー経営者から株式を買い取ります。PEファンドは「一時的な株主(経営者)」として、次世代の経営陣を育成したり、外部からプロ経営者を招聘したりしながら、企業の永続的な発展を目指します。オーナーは、従業員の雇用と取引先との関係を守りつつ、安心して会社を託すことができます。

- 事業再生での活用業績不振に陥った企業に対しても、PEファンドは有効です。金融機関からの融資が困難な状況でも、PEファンドは事業の将来性を見極め、リスクを取って資本(株式投資)を注入します。同時に、不採算部門の整理や財務体質の改善といった大胆なリストラクチャリング(事業再構築)を主導し、企業を倒産の危機から救い、再生へと導きます。

- 経営者・株主・従業員それぞれにもたらすメリット

PEファンドの活用は、企業のステークホルダー(利害関係者)それぞれに異なるメリットをもたらします。

- 経営者(特にオーナー経営者)にとってのメリット

- 創業者利益の確定

株式をPEファンドに売却することで、これまで築き上げてきた会社の価値を現金化できます(ハッピーリタイア)。 - 個人保証の解除

会社が金融機関から借り入れを行う際に設定していた経営者の個人保証を、PEファンドが引き受けることで解除できるケースが多く、経営者は精神的な重圧から解放されます。 - 経営への専念

資金繰りや相続問題の悩みから解放され、後任の経営者(または自身が継続する場合)は事業成長に集中できます。

- 創業者利益の確定

- 株主(オーナー以外)にとってのメリット

- 非公開株式は通常、売買する市場がないため流動性が極めて低いですが、PEファンドが買い手となることで、保有株式を現金化する機会を得られます。

- 従業員にとってのメリット

- 雇用の維持

事業承継や再生がうまくいかなければ廃業となり、雇用が失われるリスクがありますが、PEファンドの支援により雇用が守られます。 - 成長機会の創出

PEファンドによる経営改革や新規事業・M&Aの推進により、企業が成長すれば、従業員の待遇改善や新たなキャリアパス(昇進・昇給)につながる可能性があります。 - 経営の透明化

属人的だった経営が、PEファンドの関与により透明化・合理化され、働きやすい環境が整備されることも期待できます。

- 雇用の維持

実際の活用シーン(事業承継・カーブアウトなど)

PEファンドが活躍する具体的なシーンとして、事業承継のほかに「カーブアウト」があります。

カーブアウト(Carve-out)とは、大企業が経営資源を中核事業に集中させるため、非中核(ノンコア)と位置付けた事業部門や子会社を、切り出して(Carve-out)外部に売却することです。

この時、買い手としてPEファンドが登場することがよくあります。

大企業の一部門であったがゆえに、独自の戦略が取りにくかったり、十分な投資を受けられなかったりした事業が、PEファンドの支援(資金と経営ノウハウ)によって独立することで、機動的な経営が可能となり、秘めていた潜在能力を開花させるケースは少なくありません。

まとめ|PEファンドとは企業成長と事業承継を支える有効な選択肢

本記事では、「PEファンドとは」何か、その基本的な仕組みから、企業が活用するメリットまでを詳しく解説しました。

PEファンドの仕組みと役割の要点整理

- PEファンドとは、投資家(LP)から資金を集め、主に非公開企業の株式に投資するファンドである。

- 最大の特徴は、投資先に経営幹部を派遣するなど「ハンズオン支援」を徹底して行い、企業価値を内部から高めることにある。

- 投資後は、M&AやIPO(株式上場)といった「Exit」によって株式を売却し、利益(キャピタルゲイン)を獲得する。

- 企業にとっては、事業承継、事業再生、カーブアウトなど、経営上の重要な局面において、資金と経営ノウハウの両面で支援が受けられる強力なパートナーである。

M&Aと組み合わせた企業成長戦略としての可能性

PEファンドは、M&A市場において非常に重要なプレイヤーです。

彼らは、事業承継やカーブアウトの場面で企業の「買い手」として登場するだけでなく、投資先企業の成長戦略として、同業他社を買収する「アドオンM&A」を主導する「買い手支援」の役割も担います。

そして最終的には、企業価値を高めた投資先を売却する「売り手」として、M&A市場に戻ってきます。

PEファンドの仕組みを正しく理解することは、自社の成長戦略や事業承継を考える上で、M&Aという選択肢の幅を大きく広げることにつながります。もし後継者問題や、さらなる企業成長のためのパートナーをお探しの場合、PEファンドとの協働も有効な選択肢の一つとして検討してみてはいかがでしょうか。